备受圈内关注的两桩大型收购,目前都已经接近尾声。

一桩是始于2023年12月的印铁制罐巨头奥瑞金,对另外一家印铁制罐巨头中粮包装的收购。

根据1月23日披露的最新进展公告,奥瑞金已经直接或间接控制了中粮包装98.59%的股权,并计划通过作为直接收购主体的子公司强制收购剩余的股份,预计强制收购将于2025年4月17日完成,中粮包装将于4月22日从港交所退市。

目前,中粮包装在港交所已经处于停牌状态,直到最终退市离场。

作为国内印铁制罐领域数一、数二的两家大佬,2023年奥瑞金、中粮包装的营收分别为138.43亿元、102.65亿元,因此两家合体后的奥瑞金,大概率将成为国内印刷包装圈第一家营收超过200亿元的超级巨头。

奥瑞金为这桩并购付出的代价则是60亿港元上下,合人民币55亿元左右。

这是国内印刷包装圈迄今为止,交易额最高的一桩股权收购案。

不过,由于奥瑞金在2025年初才实现对中粮包装控股,收购对其即将披露的2024年业绩影响不大,200亿+行业龙头有待2025年结束后才可能浮出水面。

奥瑞金对中粮包装的收购,就聊到这里。

接下来,三好同学要说的是另外一桩收购:同样发生在两家细分市场同行之间,A股上市的液体食品无菌包装龙头新巨丰,对港交所上市的纷美包装的收购。

新巨丰“强吃”纷美包装近终局

2月4日,总部位于山东的新巨丰发布公告表示,其子公司、作为直接收购主体的景丰控股,发出的收购要约已经获得约占纷美包装66.55%股份的有效接纳,加上此前已经持有的股份,新巨丰一共控制了纷美包装约93.35%的股权。

这意味着,这桩一波三折的收购临近终局,营收规模比新巨丰两倍还要高的纷美包装,在资本的强势出手之下,已经成为前者旗下的控股子公司。

到目前为止,新巨丰为收购纷美包装付出的代价约为35亿港元,合人民币约33亿元。

这是国内印刷包装圈迄今为止,交易额第二高的股权收购案,仅次于奥瑞金对中粮包装的收购。

不过,相对于奥瑞金收购中粮包装,新巨丰对纷美包装的收购要曲折得多。

2023年,新巨丰首次出手,斥资9.98亿港元通过收购获得纷美包装28.22%的股权,并成为其第一大股东。

然而,尽管新巨丰一再表示,收购有利于双方增加业务协同,纷美包装管理层对这桩收购却从一开始便持强烈反对意见。

在试图借助大客户施压,以及反垄断机构阻挠收购无果,新巨丰获得第一大股东地位后,纷美包装董事会不仅否决了新巨丰提名的董事,而且通过重组国际业务、定向增发引入大客户蒙集团牛作为股东,来对抗新巨丰对公司的影响。

身为第一大股东,却无法控制也无法左右纷美包装决策的新巨丰,则一不做二不休,于2024年5月正式发起对纷美包装的要约收购。

这一举动自然引发了纷美包装管理层,更为激烈的反应。它们不仅公开号召股东拒绝收购要约,而且一度宣布有意联手资本发起管理层要约收购,直到1月24日才公告宣布放弃。

目前看来,一度与新巨丰激烈对抗的纷美包装管理层在态度上似乎出现了缓和。

相关交易记录显示,纷美包装管理层的两位主要成员,分别控制9.17%和5.55%股权的毕桦、洪钢均接受了收购要约。

如果二人坚持拒不接受,新巨丰目前也不会获得约93.35%的股权。

值得注意的是,根据纷美包装于2月4日发布的公告,作为收购要约人的景丰控股曾与其管理层就业务、财务状况及资产进行进一步讨论。

达成的结论则是:“经考虑上述讨论,并经进一步考虑标的公司集团业务的国际性质以及近期市场环境,要约人认为,保留标的公司的上市地位乃属适当并符合标的公司及其股东的整体利益。”

也就是说,新巨丰与纷美包装管理层进行了交流,并就未来纷美包装发展达成了一定共识,那就是要继续保持其上市地位。

新巨丰同日发布的公告,也表示要继续维持纷美包装的上市地位,但并未提及与其管理层的交流。

不过,根据港交所相关规定,作为上市公司,公众持股比例一般不能低于25%,新巨丰目前控制93.35%的股权,显然不符合继续上市的要求。

所以,要保持纷美包装的上市地位,新巨丰就必须出售一部分股权。

在公告中,它的确也表示:“要约人将采取适当措施,确保纷美包装在要约截止后尽快拥有足够的公众持股数量”。

不知道新巨丰与纷美包装管理层,在未来可能的股权交易上是否达成了某种默契。

合体后新巨丰的硬实力

无论如何,在经过一系列碰撞和对抗之后,上市还不到两年半的新巨丰凭借着强悍的资本作风,最终实现了对竞争对手纷美包装的绝对控股。

从持股28.22%,却无法合并报表也无法有效控制管理层的第一大股东,到目前的绝对控股,无论未来的业务整合、协同可能遇到什么样的问题,新巨丰都堪称打了一场“以小吃大”的经典收购战。

即使为维持纷美包装上市地位,未来需要转让一部分股权,新巨丰也应该可以实现对纷美包装的并表。

在财务层面实现并表、合体之后,新巨丰将成为一家什么样的企业?

首先,从资产角度看,截至2024年6月末,新巨丰、纷美包装的总资产分别为32.18亿元、39.71亿元,净资产分别为24.62亿元、31.44亿元,合体后新巨丰的总资产、净资产将分别达到71.89亿元、56.06亿元。

当然了,企业的资产规模是一个变量,每一天都可能发生变化。

真正实现并表后,新巨丰的资产规模与2024年6月末两家企业的简单加总,肯定会有所不同。

同时,新巨丰为收购进行的大笔融资,也可能会对其资产负债情况产生影响。

其次,从营收的角度看,合体后的新巨丰有望晋级为一家50亿+的印刷包装巨头,在圈内这样量级的企业大体也就10余家。

凭借新巨丰、纷美包装各自努力,要达到这样的规模恐怕都短期无望。

同时,从近年来看,新巨丰、纷美包装的营收基本上都处于上升期,也就是说如果整合顺利,并表后新巨丰的营收规模有望继续增长。

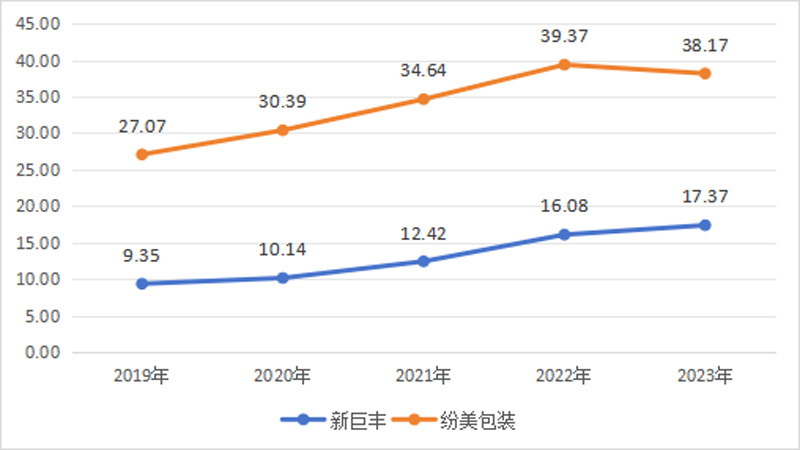

比如,2023年,新巨丰的营收为17.37亿元,纷美包装为38.17亿元,两家合计为55.54亿元。

而在2019年,新巨丰的营收为9.35亿元,纷美包装为27.07亿元,两家合计为36.42亿元。

新巨丰和纷美包装的营收(单位:亿元)

2023年与2019年相比,新巨丰的营收增长了85.79%,纷美包装的营收增长了41.00%,两家合计营收增长了52.49%。

在此期间,新巨丰的营收一路向上,连续实现增长,无一下滑;纷美包装也只是在2023年出现3.05%的小幅下滑,其余年份均实现增长。

从营收规模对比看,2019年新巨丰约相当于纷美包装的35%,2023年则约相当于46%,差距呈缩小趋势。

第三,从盈利的角度看,合体后的新巨丰净利润有望达到每年4亿元左右。

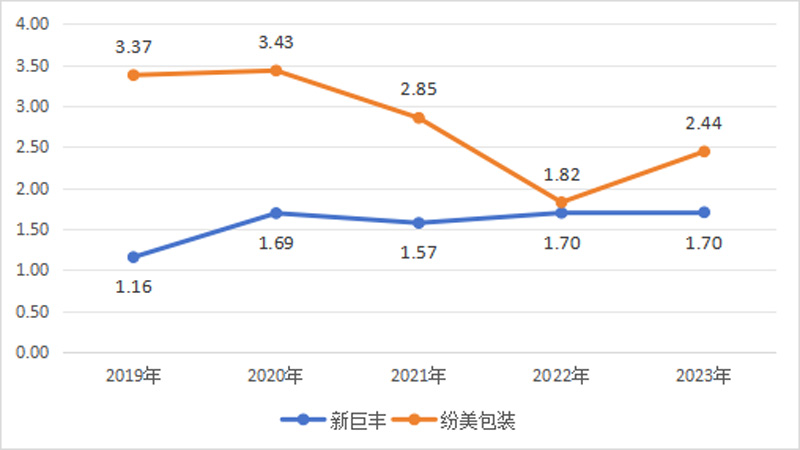

比如,2023年,新巨丰归属于母公司股东的净利润(简称“净利润”)为1.70亿元,纷美包装为2.44亿元,两家合计为4.14亿元。

圈内净利润能达到这一水平的企业,并不是很多。

要知道,年营收达到4亿元基本上就能进入百强榜了,而这是净利润。

与营收上行走势不同,近年来新巨丰、纷美包装合计净利润主要呈现下降趋势。

2019-2023年,两家企业合计净利润的高点出现在2020年,为5.12亿元;低点出现在2022年,为3.52亿元;2019年和2021年,分别为4.53亿元、4.42亿元。

新巨丰和纷美包装的净利润(单位:亿元)

两家企业合计净利润的波动,主要是由于纷美包装导致的。

2019年,纷美包装的净利润为3.37亿元;2020年,同比增长1.63%,达到3.43亿元;随后两年分别同比下降16.83%、36.02%,降至2.85亿元、1.82亿元。

2023年,同比增长33.88%,达到2.44亿元,但仍比2019年低了27.60%。

同时,新巨丰的净利润近年来似乎也进入了一个瓶颈期。

2019年,新巨丰的净利润为1.16亿元;2020年,同比增长46.35%,达到1.69亿元。

2021年,同比下降7.04%,降至1.57亿元;2022和2023年,四舍五入之后均为1.70亿元,与2020年基本相当。

当然了,2023年与2019年相比,新巨丰的净利润增幅达到47.29%,还是比较可观的。

需要指出的是,由于新巨丰并未实现对纷美包装100%控股,后者的净利润到底有多少可以并入新巨丰的报表,还需要视最终持股比例而定。

新巨丰离利乐中国还有多远?

通过对纷美包装的绝对控股,新巨丰无疑会将自己的营收体量推上一个新台阶,并大幅提升在国内液体食品无菌包装市场的占有率。

当然了,市场占有率不能只看自己,还要看在同行中相对江湖地位的变化。

所以,问题就来了:收购并表纷美包装后,新巨丰与国内液体食品无菌包装市场的老大利乐中国的距离,还有多远?

作为全球液体食品无菌包装市场的绝对龙头,低调的利乐包装在上世纪70年代末便开始涉足中国市场。

目前,利乐包装在国内的北京、呼和浩特、昆山均设有大型工厂。

据三好同学估计,其在中国市场的年营收预计在150亿-200亿元之间。

依此推算,收购并表纷美包装后,新巨丰的营收如果稳定在50亿+的量级上,那它与利乐中国之间仍将有约100亿-150亿元的差距。

这样的差距,要实现最终赶超还是有点难度的。

此外,根据新巨丰2022年发布的招股书,在2020年国内液态奶无菌包装销售量中,利乐包装占比61.1%,SIG(康美包)占比11.3%,纷美包装占比12.0%、新巨丰占比9.6%,4家合计占比达到94.0%,属于典型的寡头垄断型市场格局。

即使最近三四年,各家销售量涨跌不一,有一点还是基本确定的:收购并表纷美包装后,新巨丰将站稳国内液体食品无菌包装市场第二的位置。

2023年,康美包在国内的主力工厂苏州康美包的产品销售收入为38.75亿元。

在如愿完成对纷美包装的要约收购后,新巨丰还面临哪些可能的挑战?

首先,它必然面临的一个问题是:如何对待纷美包装现有管理层?

如果新巨丰选择让现有管理层留任,就涉及到如何弥合双方在收购过程中产生的嫌隙的问题。

双方一笑泯恩仇,全心致力未来合作,自然最为理想。

假如处理不当,在日常经营决策中的各种摩擦和碰撞,难免会影响纷美包装的未来发展。

如果新巨丰拒绝让现有管理层留任,又会涉及如何确保纷美包装客户和生产经营稳定的问题,挑战可能会更大。

其次,不管纷美包装现有管理层是否留任,新巨丰都还会面临很多大型收购都会遭遇的整合问题。

从企业风格上看,新巨丰应该算是较为典型的民营企业,纷美包装的管理风格则更类似于外企,如何将纷美包装纳入新巨丰的管理体系,需要好好思量。

如果新巨丰愿意放权,允许保持上市地位的纷美包装有较为充分的管理和决策权,潜在的碰撞和冲突应该会少一些。

第三,此前纷美包装一再提及的大客户蒙牛集团,对收购的态度依然至关重要。

如果蒙牛集团真的像此前所说的那样,对收购心存芥蒂,舍纷美包装而去,新巨丰耗资巨大的收购就会得不偿失。

当然了,收购进行到现在,新巨丰大概率已经与纷美包装现有管理层及蒙牛集团进行过沟通,并达成了一些共识。

所以,这桩“以小吃大”的经典收购案,下一步如何演绎不妨拭目以待。

好了,就到这里。最后,还是祝老板们好运吧。

来源丨印刷企业家

微信客服

微信客服 微信公众号

微信公众号 抖音

抖音 视频号

视频号 快手

快手 百家号

百家号 头条号

头条号 B站

B站 小红书

小红书