9月7~8日,2023印刷包装产业经济论坛暨全国印刷经理人年会于福建泉州盛大举行。会上,许多行业大咖都进行了精彩分享,为同仁们带来了启发与思考。我们会陆续为大家梳理更多年会精彩内容,敬请期待!

本期分享的是北京科印传媒文化股份有限公司总编王丽杰发布的《科印报告:印刷业经营现状分析与趋势洞察》。以下为演讲内容。

今年,是疫情后产业经济面临恢复的一年,也是印刷企业依然承压的一年。越是在这样的时期,我们更希望了解行业发展的全局态势,更希望把握未来发展的机会点。下面我们依旧用数字说话的方式,尽量去看看全局,看看未来,希望能给大家以启发。

一近期经营态势分析

首先,我们来看一下今年的经营走势,截止到7月底的经营情况。

这组数据,依托于国家统计局对规上企业的统计。这里的规上企业,指的是年营业收入2000万元以上的企业。

在国家统计局的统计池中,印刷行业的规上企业有6700多家,相比全行业10万多家企业,6700多家数量虽然不多,但它们的营收已经占全行业总营收的一半,所以这是非常重要的一个观察点。

01工业增加值

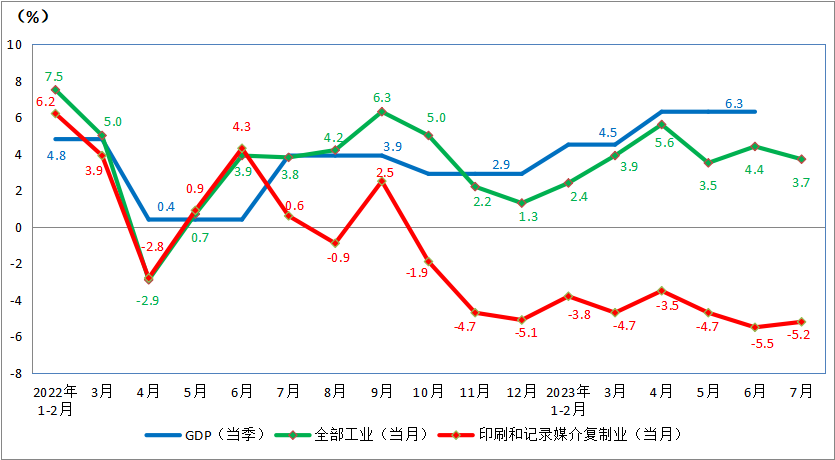

选用工业增加值指标,是用来做对比分析的,帮助我们了解全国经济走势、工业经济情况以及我们印刷业的情况(见图1)。

图1 2022.1~2023.7年 GDP、全部工业及印刷业增加值同比增速

全国经济走势,请看蓝线。GDP的季度增速,从去年到今年,增速在缓慢抬升,表明全国经济处于持续的恢复期。

工业经济走势,请看绿线。工业增加值的月度增速,波浪式向前推进,处于正增速。

我们印刷业的走势,请看红线。全部工业由41个分行业组成,处于正增速的行业,基本占一半,但我们印刷业不在其中。自去年下半年以来,印刷业增速(红线)一直在全部工业增速(绿线)下方运行;自去年4季度以来印刷业增速一直处于负增长,走势偏弱。

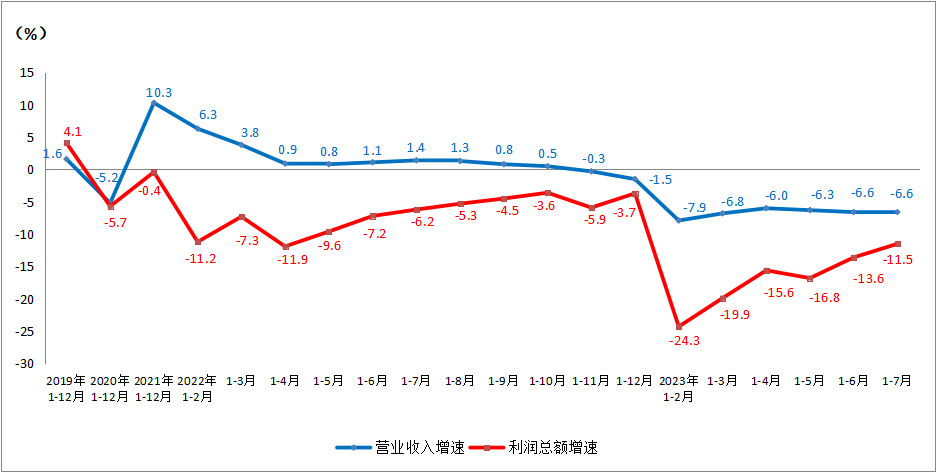

02营业收入与利润总额

规上印刷企业的营业收入增速,今年下了一个台阶,基本在-6%到-7%之间运行(见图2),显示行业景气度偏弱;利润总额增速降幅更深。不过,有一个比较好的现象:利润总额增速的降幅,基本每月都在收窄,印刷企业的承压态势有所缓解。

图2 2019~2023.7月印刷业营业收入与利润总额增速

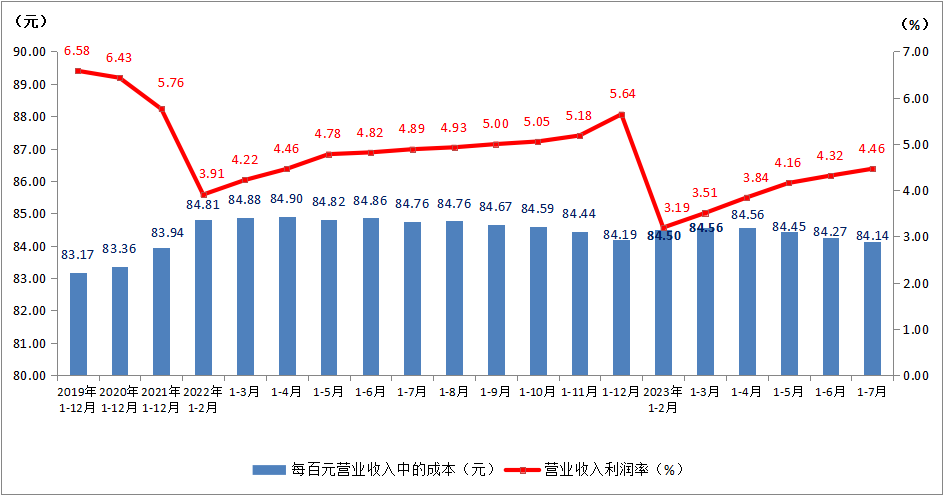

03效益指标

营业收入利润率今年初为3.19%(见图3),创了新低。其后每月都在回升,7月份为4.46%。但这个数字,对比去年同期的4.89%,以及前几年的情况,还是偏低的。

印刷业每百元营业收入中的成本,自年初以来小步幅下行。今年纸价低位运行,印刷企业的成本压力有所减轻,有助于单位成本的总体改善。

图3 2019~2023.7月印刷业效益指标变化情况

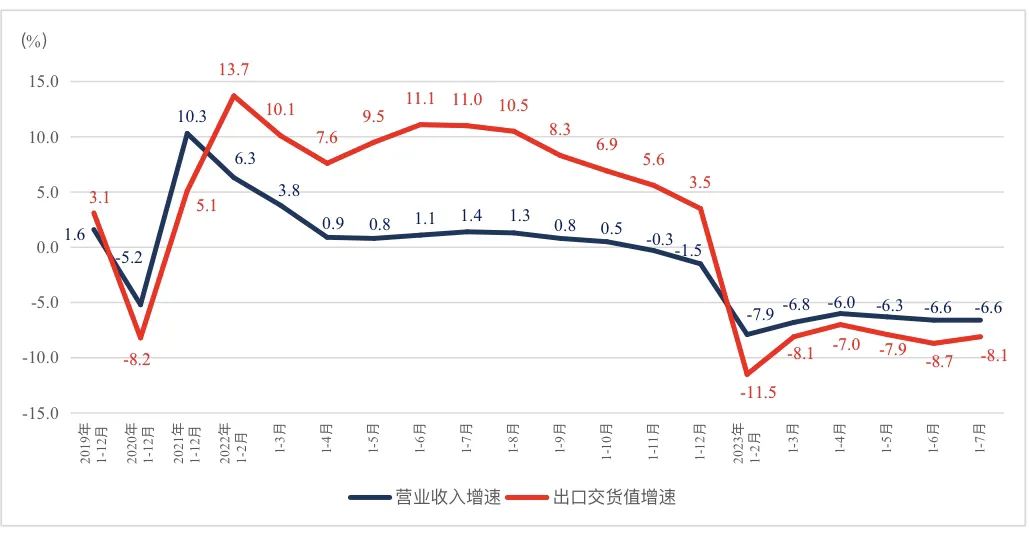

04 营收与出口对比

图4对规上印刷企业的营业收入和出口交货值进行了对比分析。趋势很明显,去年的出口交货值增速(红线)一直远高于营收增速(蓝线);但今年发生反转,出口交货值的增速大幅下滑,今年的外贸业务面临很大压力,海外市场形势是较为严峻的。

图4 2019~2023.7印刷业营收与出口增速

总体而言,从短期来看,疫情防控平稳转段后,国内经济恢复是一个波浪式发展、曲折式前进的过程,呈现“N字形”复苏特征;长期来看,中国经济正面临结构性减速压力,未来十年潜在经济增速可能在4%~5%之间。

结构性减速不同于周期性减速,具有一定的趋势性。我们需要通过创新、通过发展新动能的激发,来打破结构性减速的惯性。

二、印刷行业面临的新变局

01区域格局

印刷前十强省份的产值加总起来,占全国印刷产值的八成。总体来看,印力集中在南部、东部地区。如广东占全国印刷产值的五分之一以上,排位第一;东部地区的江苏、浙江、山东、福建、上海、安徽等省,均位居十强之列;中部地区的湖北、湖南,印刷实力也较强。

02企业格局

从规模以上重点印刷企业(年营收5000万元以上)的发展情况来看,2022年企业数量占比为4.61%,工业总产值占比为67.2%,利润总额占比为79.4%,近些年规上重点印刷企业的企业数量持续增加,工业总产值总额持续提升,且从利润总额占比与工业总产值占比的对比中可看出,这个群体的效益情况高于中小企业集群。

总体来看,规上重点印刷企业的整体发展,好于也快于全行业的平均发展水平。2019~2022年,全行业工业总产值3年平均增速是3.3%,而规上重点印刷企业的平均增速是6.2%。

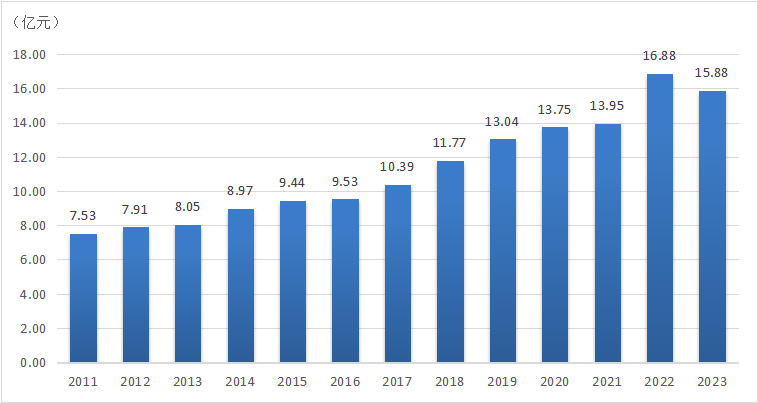

借助百强榜单,可进一步观察大型企业近年的发展态势。图5显示,10年来百强企业的平均销售收入,基本是稳步、持续提升的,10年来翻了一番。但是比较两年同时在榜百强企业的经营状况,疫情发生后的近三年榜单对比疫情前的榜单,销售收入负增长和利润总额负增长的企业占比,均有大幅度增加。这表明,即使在百强企业中,经营分化的现象近期也更为明显。进入疫情期之后,市场震荡加剧,大洗牌、大调整、大变革,成为行业发展新常态。

图5 2011~2023年百强企业平均销售收入

03效益状况

近10年来,印刷行业从业人员数量总体呈下降态势,10年来减少了100多万人,减掉近三分之一。

因为持续减少用工,人均产值出现了持续的提升,已从2014年的每人32万元,升至2022年的59万元,9年间提升了80%多。企业内部挖潜、自动化提升、智能化实践等等,都推进了人均产值的提升。

但是,虽然努力压减了人工成本,产值利润率并没有同步增长,已从2014年的“6时代”,降到2022年的“4”时代,下降了1个多百分点。近几年,印刷企业一直挣扎在增收减利的困境之中。

04业务格局

从全行业的业务结构来看,2022年出版物印刷占比12.77%,包装印刷80.3%,其他印刷5.76%,排版装订和专营数字印刷均不到1%。

对比10年来的变化情况,最大的变化点是包装印刷,10年时间增长了7个多百分点。2022年全行业1.43万亿元产值中,包装印刷有1.15万亿元。

05客户市场

研究客户市场,我们分出版物市场和消费市场两方面进行。

先看出版物市场的发展情况。出版物的总印张,由图书、期刊、报纸三部分组成(见表1)。从2011~2021年,出版物总印张年均下降5.22%,主要是由报纸下拉,报纸印量年均下降12.06%,2021年印量仅为2011年印量的27%;期刊也在下降;唯一增长的板块,是图书,年均增长5.32%。

基于这样的变化走势,出版物印刷的市场版图在明显发生变化。图书印刷占比,从2011年的20.47%到2021年的58.78%,已经涨了38个百分点,占据了半壁江山。而报纸印刷则减少了38个百分点。出版物市场的格局,10年来发生了天翻地覆的变化。

具体到图书市场,书籍增速较课本增速为高,但教育出版仍旧是中国书业的压舱石。细分品类上,儿童书10年来持续高速增长;主题出版物,近几年也是火热态势。

表1 2011~2021年出版物总印张变化情况

关于包装印刷的客户市场,我们切入的角度,主要是消费品市场。疫情以来消费市场的走势,是大家都非常关心的。

表2选取了主要消费类别,和我们很多包装企业,比如食品包装、饮料包装、烟包、酒包、化妆品包装、药包、消费电子包装等等,都有非常密切的产业链关系。

表2选取的年份,是从疫情前的2018年,到今年截至7月底的情况。我们主要做下去年和今年1~7月的对比。

社会消费品零售总额,今年截至7月的增速是7.3%,实现了由降转增。但对比疫情前年份接近10%的增速。今年到7月的7.3%,还包括去年低基数上的反弹,所以消费市场还未完全恢复。而实物商品网上零售额,历年增速一直是快于线下的。但今年两者之间的速度差,较往年也小了许多。

各类消费品,对比观察去年全年和今年到7月份的增速,分三类情况:

第一类,是增速一直比较稳定的,表2中的蓝色行,去年、今年均为正增长,如粮油食品、饮料类、烟酒类、石油及制品类,这些都是刚需产品,基本生活类商品。

第二类,是今年以来恢复比较快的,表2中的红色行,从去年的负增长转为正增长的,如服装鞋帽、化妆品类、金银珠宝类、体育用品类;恢复最快的是餐饮收入,属于接触性消费,大幅回升。

第三类,是仍然低迷的,表2中的绿色行,如家用电器、建筑及装潢材料类,表明房地产行业还在低谷。文化办公用品类为负增长,与中小企业消费低迷有一定关系。

表2中有一类是高速增长的,中西药品类,去年和今年都是两位数增长,成为近年增势强劲的朝阳行业。

表2 2018~2023.7月消费品市场规模变化

总体而言,印刷业正在进入严重分化、加速分化的时期,印刷企业需要把握新旧动能转换、发展模式转换的窗口期。

今年全国印刷经理人年会的会议主题是“市场突围,数智启新”。前瞻趋势,我们着重从以下两个方面展开。

01关于市场变化

从供应端来看,印刷业的市场规模为1.43万亿元。其中,出口印刷产值占比5%,为直接出口;而间接出口(印刷加工品不直接出口,但其用来包装的终端产品是出口品)实有更大比例,在包装印刷方向,在珠三角、长三角地区,存有相当的规模。当今来看,如此市场结构正在发生趋势性的变化。

这要从产业链转移说起。疫情以后,全球产业链转移的问题,越来越引起大家的重视。实际上,全球产业链从中国外迁的现象,已经发生十来年了。最近几年中美竞争加剧,加上疫情的冲击,进一步加剧了全球供应链风险,产业链外迁的情况更为明显。

历史上,全球范围内曾出现过四次大规模的产业转移。第四次,从上世纪90年代开始,是中国承接了全球产业链转移,中国经济也迎来了长周期的高速发展。

产业转移轨迹,往往是从较为发达的国家或地区,向较为落后的国家或地区进行转移;产业转移动机,是为了追求比较优势,更廉价的劳动力、更好的配套设施、更优惠的政策、更便宜的能源等等。

当今,全球制造业进入第五轮产业转移进程之中。这次是从中国向外转,除了比较优势趋弱,又加了一重因素:新冠疫情之下,安全和韧性开始逐渐取代效率和成本,成为供应链管理的优先考量。

中国产业链外迁的主要特征,是部分产业链环节向外转移:一是劳动力成本敏感型环节的外迁;二是中美贸易摩擦和竞争中受冲击较大环节的外迁;三是对劳动力素质、供应链网络和基础设施等依赖不高的产业链环节外迁。

主要的转移方向,是转到东南亚和印度,从服装、鞋业、箱包、家具,到手机制造等电子和通信设备制造业。

请大家注意另一个转移地——墨西哥。这里出现一个概念“近岸外包”,以“短链”、客户导向为标志的“近岸外包”,正在成为“离岸外包”之外全球产业链的另一个重要特征,墨西哥也在抓住这个机遇,积极作为。在服装、鞋业、家具、家电、机械电子、医疗器械、汽车零部件等行业,不少产能从中国和其他地区转移到墨西哥,从美国搬家到墨的企业也不在少数。

不过,美墨近岸外包仍需一段长时期的发展过程,实际上,近年自中国迁出的制造业只有不到七分之一转移到了墨西哥,绝大部分还是选择了东南亚国家或者印度。

产业链外迁,以及外贸出口的持续压力,对国内印刷市场将会带来什么影响?从直接出口来看,出口占比已经从疫情前的7%下降到5%,减少了100多亿出口产值;从间接出口来看,受影响转回国内市场的产能总量也很可观。这两部分产能的背后,基本都是比较优质的大型企业,由国际市场转战国内市场,基于原来的产品品质和服务能力,是降维竞争。而且这些企业为了抢占国内市场,有可能采取低价策略。这就意味着,高质低价的竞争现象可能会出现,如果引发蝴蝶效应,一级一级传导下来,很多企业恐怕都会受到影响,会促使市场更剧烈地洗牌。

面对如此的市场变化,如何应对?在外单方面,一是产能出海,尤其包装印刷企业,要考虑跟随客户企业的外迁步伐就地建厂,近距离提供订单交付和服务能力;二是积极拓展更多海外市场业务,获取增量市场的机会。但更重要的,我们还是要深耕国内超大规模单一市场,想办法去做产品升级,抓住消费升级、绿色低碳、科技发展带来的新机遇,创造新的市场空间。

02关于数智建设

我们国家的《中国制造2025》,是2015年发布的。印刷行业开始关注、推进智能制造,可以说是从2018年开始。到现在,时间过去了5年。印刷业的智能制造,可以说还在起步阶段;推进智能制造的企业,还是少数。虽然说智能制造是未来的发展方向,大家早已达成共识,但如何理解智能制造、如何设计实施路径,我们还需要理清思路,准确认识。

在工信部《“十四五”智能制造发展规划》中,提到了智能制造的实施路径,为数字化转型、网络化协同、智能化变革,这也是智能制造的三种基本范式:数字化制造;数字化、网络化制造;数字化、网络化、智能化制造。在西方发达国家,智能制造走的是一个串联式发展过程,我国可发挥后发优势,采取并行推进、融合发展的技术方针。

但是,必要的阶段性,依然是不可逾越的。《“十四五”智能制造发展规划》中明确列出了智能制造的推进时间表:到2025 年,规模以上制造业企业大部分(70%)实现数字化网络化,重点行业骨干企业初步应用智能化;2035年,规模以上制造业企业全面普及数字化网络化,重点行业骨干企业基本实现智能化。

关于推进时间表,中国工程院名誉主席在去年的第六届世界智能大会上,提出过更为明晰的建设周期:从现在到2035年,我国的智能制造发展总体将分为两个阶段:第一阶段从现在到2028年,要深入推进制造业数字化转型工程;第二阶段从2028—2035年,深入推进制造业智能化升级工程。

由此来看,在今后相当长一段时间内,企业生产能力的数字化转型、智能化升级,是推进智能制造的主战场。而数字化转型,是推进智能制造的关键步骤与必经之路。

目前,印刷行业的数字化建设进程如何?今年,科印传媒受上海市委宣传部委托,对上海的数字化建设情况做了整体评测。我们设计了一个非常全面的评测表,从很多维度,考察企业的数字化基础能力与建设水平。由于样板量很大且具代表性,所以能够比较客观地反映这个地区的情况,也可以据此推断全行业的情况。

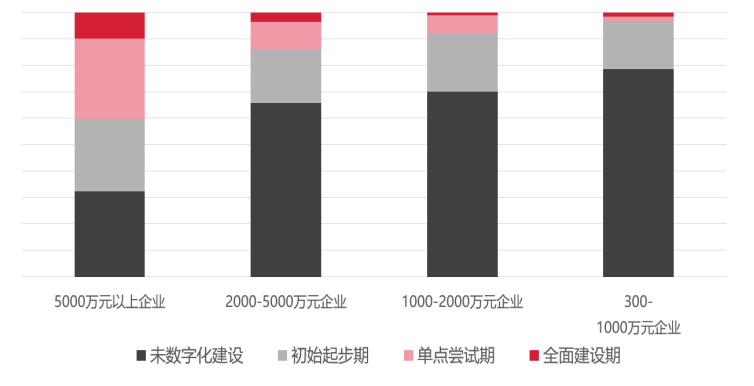

我们将企业的数字化建设情况分为4类,尚未进行数字化建设、处于初始起步期、单点尝试期(单一业务或局部场景实现了数字化)以及全面建设期(数据流已在这个企业贯通,全部主营业务实现了数字化)。

图6可以明显看到,规上重点印刷企业(5000万元以上)的情况是最好的,未数字化建设的企业占比最少,进入全面建设期的企业占比最多,有相当比例的企业已在单点尝试期。而规模越小的企业,未进行数字化建设的比例越高。

通过对上海地区的摸底评测,得出的基本结论是:总体来看,印刷业的数字化建设尚处于起步阶段。但已有先行企业启动数字化流程建设,并在部分功能、部分场景中实现数字化管理;更有少数企业打通内部信息孤岛,实现数据贯通,实现全部主营业务数字化管控,成为行业中的标杆企业。

图6 不同规模企业的数字化建设进程对比

数字化建设能给企业带来什么实实在在的好处?

在减人降本方面,如果数字化转型配合自动化产线建设,可少人化或局部无人化,减人效果明显,能有效降低成本。不过,即使未能规模性减人,数字化建设可促使生产人员岗位职责优化,减少人为差错,提升工作效率,减弱工作强度,这些方面的效果是真实显现的。

在提质方面,当所有数据在线化,能够准确、零延时进行信息交换,可统一数据口径,减少沟通差错;当一线现场全数字化操作,能严格工序控制,形成规范的现场作业,也能起到智能防呆的作用,避免人工出错;当生产物料做到一物一码一标签,可进行全过程的质量追溯,保障产品品质。

在增效方面,数字化建设可缩短产品设计周期,提升排单合理性,优化业务和生产流程,实现高效率的柔性制造,提升单位时间产出,人均产值也会有明显提升。

在增强管理能力方面,数据是管理者的眼睛,如果数字化建设能实现生产全流程关键数据采集,并实现数据的透明化、实时化、可视化,就能以数据实施生产管控和工艺优化,以数据驱动企业决策。

在优化客户体验方面,数字化建设可提升对客户的响应速度,提升业务敏捷度,从而提高客户满意度,也逐步推动印刷企业由生产型制造向服务型制造迈进。

在提升市场竞争力方面,推动数字化建设,可帮助企业在招标竞标或客户评审验厂时,获得重要的加分项;而能够获得各类数字化智能化资质认定,也会显著提升企业的市场形象。

所以说,关于数智建设,建议大家多关注,尽快行动。前期做好标准化的基础工作;持续进行自动化产线建设、产线优化工作;尽快启动数字化建设进程,推动整体性规划、分阶段实施、模块化上线;最终目标,构建虚实融合、知识驱动、动态优化、安全高效、绿色低碳的智能工厂。

总体而言,关于市场变化,印刷企业需要注意市场的长期变化趋势,做好应对高质低价竞争局面的准备;关于数智建设,需要对建设路径有更清晰的认识,数字化是企业亟需补强的能力。

今天的分享就到这里。最后预祝大家成功突围,赢得未来

作者 | 王丽杰 印刷经理人

微信客服

微信客服 微信公众号

微信公众号 抖音

抖音 视频号

视频号 快手

快手 百家号

百家号 头条号

头条号 B站

B站 小红书

小红书